Nowe szanse rozwoju europejskiego sektora chipów

Pogłębia się uzależnienie Europy od importu półprzewodników, głównie z Azji. Komisja Europejska planuje zaangażować wielomiliardowe środki, by przyciągnąć inwestycje, których efektem ma być w 2030 r. podwojenie (do 20%) udziału UE w światowym rynku półprzewodników. Najbardziej zaawansowany jest projekt budowy zakładów amerykańskiego Intela, które zostaną zlokalizowane prawdopodobnie w Niemczech oraz Francji i Włoszech. Pozwoli to na zabezpieczenie dostaw dla gospodarki unijnej oraz może ułatwić pozyskanie kolejnych inwestorów.

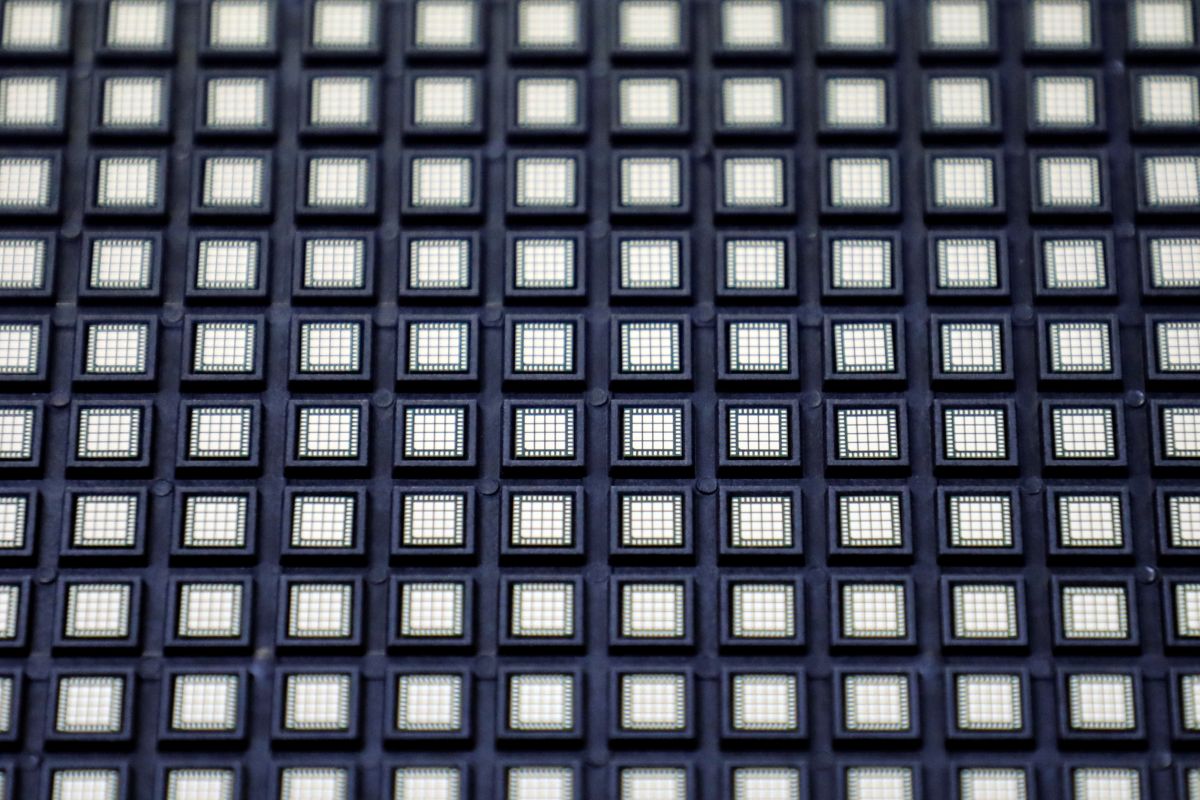

Fot. Reuters/ LIM HUEY TENG/ FORUM

Fot. Reuters/ LIM HUEY TENG/ FORUM

Europejski sektor chipów

Jeszcze w latach 90. XX w. w Europie wytwarzano ok. 40% światowej produkcji półprzewodników. Odpowiadali za to przede wszystkim europejscy czempioni rynku telefonów komórkowych: Ericsson, Nokia i Siemens. Dekadę później udział europejskich firm wynosił już tylko ok. 25%, a w odniesieniu do najbardziej zaawansowanych układów spadł z ok. 20% do zera. W wyniku rosnącej konkurencji ze strony producentów zagranicznych i przenoszenia produkcji do azjatyckich państw o niższych kosztach pracy udział Europy w rynku zmniejszył się do ok. 10%. Najwięksi lokalni producenci – NXP Semiconductors (Holandia), Infineon (Niemcy) i STMicroelectronics (Szwajcaria) – wytwarzają mniej zaawansowane technologicznie chipy, które są wykorzystywane głównie w motoryzacji, energoelektronice, elektromechanice i szeroko pojętym przemyśle. W swojej niszy firmy te pozostają globalnymi liderami, ograniczają ich jednak możliwości techniczne, z powodu których część produkcji musi być zlecana na zewnątrz, głównie do Tajwanu. Ponadto producnci są narażeni na przejęcia przez konkurencję – taką możliwość sondował między innymi Samsung. Bardziej zaawansowane układy, choć nadal poprzednich generacji, produkowane są w Irlandii w fabryce Intela. Chipy nowych generacji, które są kluczowym zasobem nowoczesnych, wysoko rozwiniętych gospodarek, stojących w obliczu wyzwań klimatycznych, przemysłu 4.0 czy e-mobilności, są obecnie importowane z Tajwanu i Korei Południowej. Najsilniejszym atutem Europy pozostaje produkcja sprzętu litograficznego (nanoszącego wzór układu scalonego na płytki krzemowe) najnowszej generacji, którego jedynym producentem na świecie jest holenderski ASML.

Plany Komisji Europejskiej

Odwrócenie obecnego trendu jest jednym z kluczowych celów Komisji Europejskiej (KE) na najbliższą dekadę. Wyznaczenie takiego priorytetu wynika także z globalnego niedoboru chipów i z zaburzeń w łańcuchach dostaw, co jest konsekwencją pandemii COVID-19. W ramach Cyfrowego Kompasu, ogłoszonego w marcu 2021 r. programu, którego budżet wynosi 150 mld euro, KE zakłada podwojenie unijnej konsumpcji półprzewodników i zwiększenie udziału w rynku do 20%, oczekując, że globalny popyt będzie rósł wykładniczo. Komisarz ds. rynku wewnętrznego Thierry Breton wskazuje ponadto, że na koniec obecnej dekady w Europie powinny powstawać najbardziej zaawansowane półprzewodniki, nawet w technologii 2nm (to wielkość wykorzystywanych tranzystorów – im mniejsze, tym większa efektywność energetyczna i możliwości obliczeniowe chipa). Działania w tym zakresie będą koordynowane w ramach Europejskiego Aktu o Chipach (European Chips Act), którego projekt zostanie zaprezentowany w drugim kwartale br., oraz mechanizmu IPCEI (międzynarodowych przemysłowych projektów strategicznych UE, co do których dozwolona jest pomoc publiczna państw członkowskich). Pozwoli to zintegrować i wykorzystać potencjały państw członkowskich, ograniczając negatywny wpływ działań poszczególnych państw na funkcjonowanie jednolitego rynku. Wsparcie publiczne, w formie subsydiów i ulg podatkowych, powinno przyciągnąć wielokrotnie większy wkład finansowy podmiotów prywatnych. Państwa członkowskie są w stanie pokryć w ten sposób do 40% kosztów inwestycji. Niektóre z nich przygotowały już wielomiliardowe środki, np. Niemcy przeznaczyły ok. 6 mld euro z możliwością szybkiego podwojenia wkładu. KE zależy przede wszystkim na przyciągnięciu inwestycji globalnych liderów: TSMC, Samsunga i Intela, którzy planują zainwestować do 2030 r. ponad 300 mld euro w rozwój możliwości produkcyjnych półprzewodników. KE rozważa także utworzenie specjalnego funduszu inwestycyjnego na rzecz rozwoju półprzewodników.

Potencjalne inwestycje w Unii Europejskiej

KE i – niezależnie od niej – część państw członkowskich prowadzą rozmowy z trzema głównymi producentami: TSMC, Samsungiem i Intelem. Najbardziej zaawansowane są negocjacje z Intelem. Amerykański producent planuje podjąć rywalizację z azjatyckimi konkurentami i znacząco rozwinąć swoje możliwości produkcyjne i technologiczne. Zamierza także, wzorem konkurencji, produkować chipy nie tylko własnego projektu, lecz także na zlecenie i według projektów innych podmiotów, np. producentów samochodów. Z tego względu jego inwestycja o docelowej wartości 80 mld euro ma powstać w Europie i obsługiwać przede wszystkim przemysł motoryzacyjny. Zbudowana w jej ramach fabryka ma być najnowocześniejszym tego typu zakładem na świecie, wykorzystującym maszyny EUV nowej generacji (obecnie jeszcze w trakcie opracowywania przez producenta, ASML), które pozwolą na zmniejszenie rozmiaru tranzystorów do ok. jednej trzeciej obecnej wielkości. W najbliższych tygodniach Intel zamierza oficjalnie ogłosić wybrane lokalizacje inwestycji. Amerykański koncern planuje także przeznaczyć 7 mld dol. na rozbudowę istniejącej fabryki w Irlandii.

W przypadku TSMC i Samsunga rozmowy są na znacznie wcześniejszym etapie. W październiku 2021 r. Czechy, Litwa i Słowacja przyjęły delegację przewodniczącego Państwowej Rady Rozwoju Tajwanu (NDC) Kung Ming-Hsina i przedstawicieli biznesu, której celem było zbadanie możliwości inwestycyjnych w regionie. Między Tajwanem oraz Czechami i Litwą mają zostać zawiązane grupy robocze, których zadaniem może być kontynuowanie prac nad inwestycją TSMC (prawdopodobnie o charakterze badawczo-rozwojowym). Powściągliwość w informowaniu przez Samsung o planach budowy nowej fabryki wskazuje na fakt zainteresowania wejściem na europejski rynek raczej dzięki przejęciu lokalnych producentów.

Możliwe lokalizacje inwestycji Intela

Chęć współpracy z Intelem zadeklarowało kilkanaście państw UE, zgłaszając ok. 70 potencjalnych lokalizacji. Największe szanse miały mieć kandydatury z Niemiec, Irlandii i Polski. Z nieoficjalnych informacji wynika, że fabryka prawdopodobnie powstanie w Niemczech (Saksonia), centrum badań i rozwoju – we Francji (Paryż lub Grenoble), a pomocnicza fabryka – we Włoszech (Sycylia). Eksperci wskazują, że na niekorzyść Polski zadziałały czynniki związane z infrastrukturą energetyczną: kwestie dostępu do energii, miksu energetycznego, a także niski udział zielonej energii. W przypadku Irlandii problemem był wpływ inwestycji na lokalne usługi publiczne oraz powolne procedury. Na korzyść Saksonii przemawiał dostęp do wysoko wykwalifikowanej siły roboczej, wysokie subsydia rządu niemieckiego, bliskość zakładów produkcyjnych z branży motoryzacyjnej i już istniejąca infrastruktura — należące do GlobalFoundries stare fabryki chipów AMD oraz inne podmioty z tego sektora (Infineon, Bosch) tworzące Krzemową Saksonię — jeden z pięciu największych klastrów półprzewodnikowych na świecie. Kandydatura Wielkiej Brytanii, z amerykańskiej perspektywy naturalnego miejsca ekspansji, zwłaszcza w dziedzinie technologii, została odrzucona ze względu na brexit. Prezes Intela Pat Gelsinger wyraźnie zaznaczył, że inwestycja w Europie musi być zlokalizowana wewnątrz jednolitego rynku UE.

Wnioski i perspektywy

Lokalizacja inwestycji Intela w UE znacząco zwiększy szanse realizacji celów założonych przez Komisję Europejską. Może też stanowić przykład zawiązywania partnerstw publiczno-prywatnych i przyśpieszyć negocjacje z innymi potencjalnymi inwestorami: TSMC i Samsungiem. W negocjacjach z TMSC na korzyść Czech, Litwy i Słowacji będzie przemawiać pomoc udzielona przez te państwa Tajwanowi w zwalczaniu pandemii COVID-19 i rozwijanie z nim relacji mimo rosnącego sprzeciwu Chin.

Uruchomienie fabryki Intela pozwoli w dużym stopniu zabezpieczyć dostawy dla europejskiej gospodarki, zwłaszcza dla przemysłu motoryzacyjnego, i przyczyni się do rozwoju unijnego sektora półprzewodników. Ze względu na dywersyfikację dostaw oraz kontrolę (np. prawną) nad fabryką na terenie UE, zmniejszy także uzależnienie od zagranicznych partnerów. Prawdopodobna lokalizacja inwestycji w Niemczech, Francji i Włoszech wpłynie niekorzystnie na konwergencję gospodarczą Unii. Bliskość Saksonii może natomiast stanowić szansę dla polskich przedsiębiorców, którzy mogliby uczestniczyć w projekcie jako poddostawcy i podwykonawcy. Z perspektywy Polski istotne jest też przyśpieszenie wysiłków na rzecz transformacji cyfrowej i energetycznej, co zwiększy konkurencyjność polskiej gospodarki, a dzięki temu – szanse na pozyskanie podobnych inwestycji w przyszłości.